4월 FOMC 의사록 이후 조기 긴축에 대한 우려가 재점화되고 있다. 7월 FOMC가 테이퍼링 언급하고 내년 시행될 것이라는 전망이 나오고 있다. IBK투자증권은 연준이 시장의 변동성, 경제전망 등 매파적 태도 언급은 시장 위험을 높일 수 있기 때문에 변동성을 최소화 하는 수준에서 테이퍼링이 완화적으로 조정될 것이라는 전망을 내놨다.

◇통화정책 기조 변경에 대한 불안

4월 FOMC 의사록에서 테이퍼링과 관련된 내용이 등장했다. 채권시장은 당일 약세 이후 원론적이라는 해석으로 이내 안정을 되찾았다. 하지만, 인플레이션 호조와 맞물리며 테이퍼링 우 려가 다시 부각되는 계기가 됐다.

IBK투자증권은 테이퍼링이 6~7월 FOMC 회의로 당겨지기 보다는 4분기 경이 좀 더 타당하다는 분석을 내놨다.

김지나 연구원은 "미국을 중심으로 판단했을 때, 3분기 경까지는 경제지표의 기저효과가 계속해서 확인되는 시기이다. 궁극적으로 긴축에 도달하기 위해 연준이 보고 싶어하는 것은 기저효과가 소멸 된 이후 경기가 정상적인 궤도로 회복하는지 여부"라면서 "통화정책 기준도 달라졌다. 인플레이션 보다는 고용이 연준의 정책 결정에 중요하다. 고용은 경기의 후행지표이기 때문이다. 모든 분야에서 경기의 고른 회복이 나타난 뒤에야 완전고용이라는 목표에 가까워질 수 있다"고 했다.

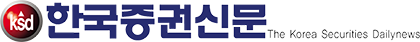

실제로 연준이 3월 FOMC에서 제시한 실업률 전망치는 4.5%이다. 올해 1월~4월 실업률 평균은 6.15%로 전망치와의 괴리가 상당히 크다. 이는 6월 FOMC 회의에서 매파적인 성향을 드러낼 가능성을 낮추는 주된 요인이다.

◇5월 금통위 매파적 경제전망 + 완화적 전망 예상

27일 예정된 한국은행 금융통화위원회에서 기준금리가 결정될 전망이다. 현 수준에서 만장일치로 동결될 것으로 보인다.

이날 함께 발표될 수정 경제전망은 4월 금통위 기자회견 당시 시사 했듯이, 성장률과 물가 상승률을 상향 조정할 것으로 보인다.

이번 회의의 관건은 금통위가 매파적 스탠스를 드러낼 것인지 여부이다.

최근 가계부채 확대와 낮은 실질금리 수준, 4월 FOMC 의사록 이후 테이퍼링에 대한 우려, 경제전망 상향 등이 혼재되면서 시장의 긴장감이 높아진 상황. 금융안정에 대한 우려 역시 통화정책 변경 시그널에 대한 우려를 높이는 요인이 되고 있다.

김지나 연구원은 "일각의 우려와 달리 금통위 기자회견이 경제전망과는 별개로 다소 완화적일 수 있다고 판단한다"면서 "당일 발표되는 경제전망이 기존 예상대로 3%대 이상으로 대폭 상향될 가능성이 높다. 시장에 매파적인 태도로의 변경이라는 시그널을 심어줄 수 있다"고 했다.

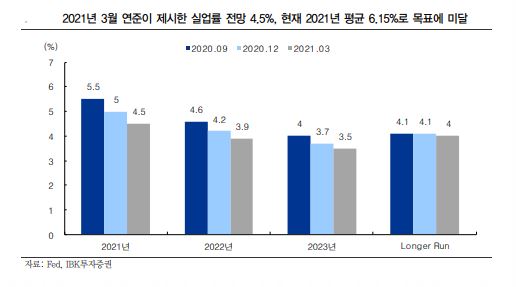

이어 "이런 변동성 위험을 중화시켜줄 수 있도록 다소 완화적으로 조정될 가능성이 있다"면서 "경기 회복에 대한 기대와 전망은 유지한다. 연준과 마찬가지로 인플레이션은 일시적인 요인이 아직 많다. 수출 주도적인 성장과 내수 부진을 인정하는 발언이 예상된다"고 했다.

실제 한은은 여러 차례 경제전망 수치를 조정했다. 수출과 내수 간 괴리가 확대되고 있음을 인정해왔다. 연준의 4월 FOMC 의사록 관련, 테이퍼링 이슈에 대해 정부와 한은의 중립적인 기조를 유지할 전망이다.

김지나 연구원은 "가계부채 확대와 낮은 실질금리 수준 등 금융 안정을 위협하는 요인들이 증가하고 있다. 경기가 코로나19 이전 수준으로 되돌아 가기까지는 시간적 여유가 필요 하다"면서 "내수 측 지표는 재난지원금 효과나 기저효과 외에는 유의미하게 반등하고 있다고 해석하기 어렵다. 내년 한국은행 총재 임기 만료와 같은 이슈를 두고 통화 정책의 정상화에 대한 시그널이 선제적으로 나오는 것은 정책의 연속성 측면에서도 쉽지 않다"고 분석했다.